La CNMC ha aprobado el análisis de las transacciones en el mercado a plazo del contrato equivalente al subastado en la 25ª CESUR entre el 1 de noviembre y el 19 de diciembre de 2013. Tras un estudio detallado de la información de las transacciones en los mercados a plazo, dicho informe confirma y completa las razones que llevaron a proponer la no validación de la subasta.

Este análisis contiene la información requerida a la Comisión Nacional del Mercado de Valores (CNMV) en el marco de la investigación sobre la 25ª subasta CESUR celebra el 19 de diciembre de 2013. Con fecha 7 de enero de 2014, la CNMC aprobó y publicó un informe detallando los motivos que justificaron no proceder a validar la 25ª subasta CESUR (Informe de la 25ª CESUR), en el que ponía de manifiesto la necesidad de disponer de la información sobre la negociación realizada por los agentes en el mercado OTC y que a fecha de aprobación de dicho informe aún no estaba disponible.

La CNMC solicitó a la CNMV la remisión de la información sobre las transacciones realizadas en el mercado OTC (mercado “over the counter” o extrabursátil) de todos los contratos con subyacente el precio del mercado diario español que se habían negociado en dicho mercado desde el 1 de noviembre hasta el 20 de diciembre de 2013.

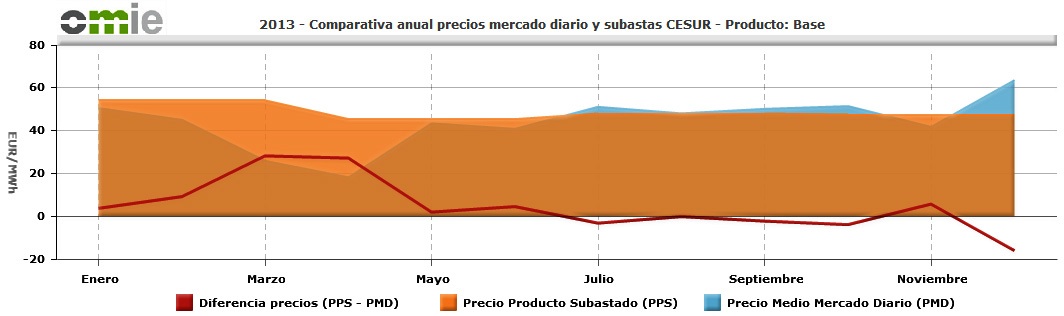

El presente informe analiza la evolución de la negociación del contrato Q1-14, carga base con el fin de investigar su efecto en el resultado de la 25ª subasta CESUR. En particular, se analizan los volúmenes y los precios a los que los agentes negociaron dicho contrato, los diferenciales de precios de las sesiones, posiciones abiertas y niveles de concentración. Asimismo, se analiza, concluido el horizonte de liquidación del producto subastado en la 25ª subasta CESUR, el diferencial de los precios resultantes en la subasta y el precio OMIE para el primer trimestre de 2014.

Valoración analizada

La CNMC añade a las circunstancias recogidas en el Informe de la 25ª CESUR las siguientes, que confirman y complementan las razones que llevaron a proponer la no validación de la subasta:

– El incremento de la negociación del contrato Q1-14 en diciembre, respecto al mes anterior, no llevó consigo una reducción de la diferencia (spread) entre el precio máximo y el precio mínimo negociado en una sesión de negociación. Por el contrario, el incremento del spread del contrato Q1-14, con niveles elevados de liquidez, se considera una anomalía en mercados eficientes.

– Se produce un elevado nivel de concentración de la posición abierta de compra sobre el contrato base Q1-14 en los mercados a plazo, equivalente al subastado en la 25ª CESUR, antes de la celebración de dicha subasta.

– Además, la cuota en la negociación del contrato Q1-14 por parte de los agentes que acaparaban una cuota elevada de la posición abierta en los días previos a la celebración de la subasta fue relevante.

– Estos agentes compradores pudieron tener incentivos a la elevación continuada de precios del contrato Q1-14, previo a la 25ª CESUR, adquiriendo diariamente volúmenes reducidos en comparación con su volumen de posición abierta en el periodo analizado, si esta elevación de precios se trasladaba al precio de la subasta (precio al que venderían posteriormente su posición abierta de compra).

– Los agentes que acaparaban una cuota elevada de la posición abierta de compra sobre dicho contrato, en general hubieran resultado adjudicatarios como vendedores en la 25ª subasta CESUR.

Todo lo anterior favoreció una reducida presión a la baja en los precios del contrato Q1-14 por el lado de la demanda en el mercado OTC y OMIP los días anteriores a la celebración de la 25ª CESUR, en un contexto de precios en el mercado mayorista spot con niveles que no se habían producido desde el año 2002.

Valores anómalos

En esta situación, los diferenciales de precios que se hubieran obtenido entre la 25ª subasta y OMIE, esto es 35,74 €/MWh de diferencia para el producto base (61,83 €/MWh el precio base en CESUR, un 137% superior a los 26,09 €/MWh registrados en el spot) y 34 €/MWh para el producto punta (67,99 €/MWh el precio punta en CESUR, un 100% superior a los 33,99 €/MWh registrados en la horas punta en el mercado diario), constituyen valores anómalos en las primas de riesgo ex post de los mercados a plazo y, tal y como se anticipó en el Informe de la 25ª CESUR, el contexto de precios del mercado mayorista en diciembre no ha sido extrapolable al primer trimestre de 2014.

Carlos Sánchez Criado

Publicista por la Universidad Complutense. Director comercial de publicaciones técnicas del sector de la energía durante doce años. Director de Energy News Events, S.L. desde 2012 difundiendo información en Energynews.es, movilidadelectrica.com e hidrogeno-verde.es. Y por supuesto, organizando eventos como VEM, la Feria del Vehículo Eléctrico de Madrid.